Τον τελευταίο μήνα το τουρκικό νόμισμα έχει απωλέσει περισσότερο από 40% της αξίας του σε σχέση με το αντίστοιχο νόμισμα. Οι αρνητικές επιπτώσεις αυτής της εξέλιξης έχουν ήδη επεκταθεί στις αποδόσεις των κρατικών ομολόγων: από τα γερμανικά και τα ιταλικά μέχρι και τα ελληνικά (αύξηση 42 μονάδων βάσης τον τελευταίο μήνα). ΣΥΝΕΧΕΙΑ ΕΔΩ

Στις ισοτιμίες των νομισμάτων συνεχίζεται η άνοδος του δολαρίου και του γιέν έναντι του ευρώ. Αντίστοιχα η κατάρρευση της τουρκικής λίρας παρασύρει στην πτώση τα νομίσματα των αναπτυσσομένων αγορών, όπως το νοτιαφρικανικό rand, το αργεντίνικο peso, το βραζιλιάνικο real και το ρωσικό ρούβλι.

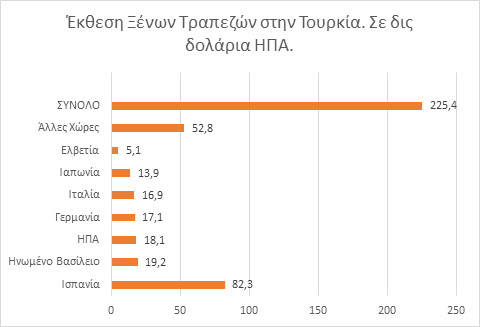

Το μέλλον προδιαγράφεται αβέβαιο, διότι οι συνέπειες έχουν ήδη «σωματοποιηθεί» και αρχίζουν να φαίνονται δια γυμνού οφθαλμού. Ήδη η Ευρωπαϊκή Κεντρική Τράπεζα έχει αρχίσει να ανησυχεί για την έκθεση των ευρωπαϊκών τραπεζών στο τουρκικό χρέος. Στη Γραφική παράσταση 1 παρουσιάζεται η συνολική έκθεση των ξένων τραπεζών, η οποία ανέρχεται συνολικά σε 225,4 δισ. δολάρια.

Οι ισπανικές τράπεζες είναι οι πλέον εκτεθειμένες στον τουρκικό κίνδυνο (82,3 δισ. δολάρια) ακολουθούμενες από τις αντίστοιχες του Ηνωμένου Βασιλείου, των ΗΠΑ, της Γερμανίας και της Ιταλίας. Από τη στιγμή που η τουρκική οικονομία έχει εισέλθει στη πρώτη σελίδα των διεθνών μέσων οι προοπτικές είναι εντελώς δυσοίωνες.

Οι τουρκικές επιχειρήσεις έχουν δανειστεί χονδρικά 300 δισ. δολάρια σε συνάλλαγμα, και τώρα πρέπει να τα αναπληρώσουν σε υποτιμημένες τουρκικές λίρες. Μεγάλο μέρος αυτού του χρέους έχει εκδοθεί όταν η ισοτιμία της τουρκικής λίρας με το δολάριο βρίσκονταν στο 2/1. Τώρα θα πρέπει να το αποπληρώσουν με ισοτιμία περίπου στο 7/1. Αυτό σημαίνει ότι το κόστος της εξυπηρέτησης του χρέους έχει υπερτριπλασιασθεί.

Οικονομική ασφυξία

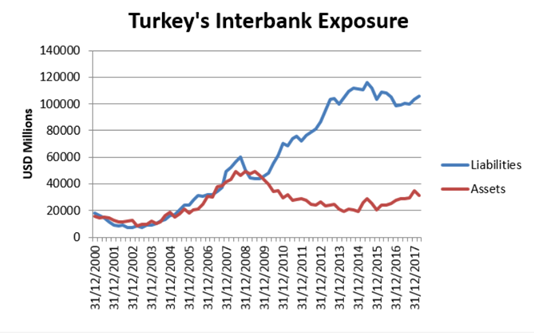

Επίσης, μέρος του δανεισμού έχει χρηματοδοτηθεί από τις τουρκικές τράπεζες, οι οποίες έχουν δανεισθεί σε δολάρια και ευρώ από άλλες τράπεζες στην βραχυχρόνια διατραπεζική αγορά. Στη Γραφική παράσταση 2 παρουσιάζεται η έκθεση των τουρκικών τραπεζών στη διατραπεζική αγορά συναλλάγματος, όπου οι υποχρεώσεις υπερβαίνουν περίπου κατά 80 δισ. δολάρια τις αντίστοιχες απαιτήσεις. Εάν οι τουρκικές τράπεζες δεν καταφέρουν να «γυρίσουν» την έκθεσή τους στη βραχυχρόνια διατραπεζική αγορά το τουρκικό τραπεζικό σύστημα θα βρεθεί αντιμέτωπο με μεγάλα προβλήματα.

Όλες οι αναλύσεις συγκλίνουν ότι η αναχρηματοδότηση του βραχυχρόνιου εξωτερικού χρέους είναι εξαιρετικά δύσκολη έως και απίθανη. Η Τουρκία κινδυνεύει από οικονομική ασφυξία. Το σενάριο μιας «αιφνίδιας στάσης», μιας ξαφνικής διακοπής της εξωτερικής χρηματοδότησης, διαφαίνεται στην Τουρκία. Κανείς δεν έχει να κερδίσει από αυτό, αλλά ίσως είναι πολύ αργά. Μπορεί να είναι θέμα των προσεχών ημερών. Η ανακοπή της υποχώρησης του νομίσματος της μπορεί να είναι αναγκαία συνθήκη για να αποτραπεί η οικονομική ασφυξία, αλλά πολύ φοβάμαι ότι δεν είναι πλέον ικανή.

H μεγέθυνση της τουρκικής οικονομίας που βασίστηκε στο συνεχές υψηλό έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών δεν μπορεί πλέον να χρηματοδοτηθεί. Χρειάζεται να περιορισθεί και να προσαρμοστεί στα νέα διεθνή και εγχώρια οικονομικά και γεωπολιτικά δεδομένα. Κανείς δεν θέλει να συνεχίσει να χρηματοδοτεί αυτό το έλλειμμα.

Επομένως μια «ξαφνική αθέτηση πληρωμών» ή κάτι το παρεμφερές, βρίσκεται πιθανότατα προ των πυλών. Εξάλλου την έχουμε δει πολλές φορές τις τελευταίες δεκαετίες: στο Μεξικό το 1994, στην Ασία το 1997-98, στην Ελλάδα στις αρχές του 2010. Το σενάριο, δυστυχώς, φαίνεται να αναπαράγεται στην Τουρκία.

Σχόλια